Im März hat die EZB geäußert, dass sich die wirtschaftlichen Risiken in der Eurozone spürbar minimiert haben. Dennoch bleiben die Zinsen niedrig, ließ Mario Draghi verlautbaren und hält an seiner lockeren Geldpolitik fest. Anhand der günstigen Prognosen gehen Experten allerdings davon aus, dass das Kaufprogramm für Anleihen in 2018 endet und eine Anhebung der Leitzinsen für 2019 auf der Agenda steht. Einige Branchenkenner mutmaßen bereits, dass bereits Ende 2018 mit einer langsamen Erhöhung der Leitzinsen gerechnet werden kann.

Normalisierung der Geldpolitik im Fokus

Eine Normalisierung der Geldpolitik würde als positives Konjunktursignal aufwarten und die Mutmaßungen von Marktkritikern und Spekulanten eindämmen. In der Schweiz orientiert sich die Geldpolitik nach wie vor an der Währung, was eine Zinsanhebung vor der EZB unwahrscheinlich macht. Auch in den USA lässt sich die Notwendigkeit einer Straffung der Geldpolitik als Notwendigkeit erachten, die trotz dem Regierungswechsel bisher nicht erfolgt ist. Aus dem Fed-Protokoll ist aber erkennbar, dass im aktuellen Wirtschaftsjahr zwei Zinsschritte zu erwarten sind. Die Schrumpfung der Bilanz rückt ebenfalls in den Fokus und könnte angegangen werden, sobald im März 2018 ein neuer Fed-Vorsitzender ins Amt berufen wird. Positive Unternehmensgewinne prägen aktuell den Markt und bilden ein fundamentales Umfeld für Anlagen auf dem Risikosektor. Ein Zukauf nach Rallyes ist allerdings nicht ratsam, wobei Rückschläge durchaus eine gute Kaufgelegenheit offerieren und bei richtiger Entscheidung sich gute Kursgewinne erzielen lassen.

Trends für Anlagen im zweiten Halbjahr

Erfahrungen aus der Geschichte zeigen, dass eine Bewertung erst dann als Risikofaktor gilt, wenn eine Verschlechterung des fundamentalen Umfeldes sind Augenmerk gelangt. Die aktuelle Faktenlage an den Aktienmärkten spricht für eine zyklische Allokation, die sich auch außerhalb der USA zeigt. Verschlechterungen sind zum jetzigen Zeitpunkt in keiner Form erkennbar.

Ein Blick auf die aktuellen Anlagestrategien

Die allgemeine Lange an den Märkten hat sich normalisiert, nachdem bei den Wahlen in Frankreich Marine Le Pen nicht zum Zug gekommen ist. Dies sorgt zumindest auf dem europäischen Markt für Beruhigung. Andere Unwägbarkeiten bleiben jedoch noch. Bei US-Präsident Donald Trump kann man immer noch keinen roten Faden erkennen, der für die Märkte positive Impulse bringen kann. Er versinkt immer mehr in innenpolitischen Querelen. Für die anstehenden Brexit-Verhandlungen wird der Wind zwischen den Parteien zunehmend rauer. Die Aussagen erstrecken sich von Milliardenforderungen der EU bis hin zur Zahlungsverweigerung von Seiten Großbritanniens. Es kann also immer mal wieder zu Rücksetzern kommen, denn man sollte nicht vergessen, dass ein Crash zur Börse gehört wie die Hausse. Es spricht immer noch viel für Aktien, vor allem wegen den fehlenden Alternativen in Zeiten der Nullzinsen. Aktien mögen nicht mehr ganz billig sein, aber im Vergleich zu Anleihen auch nicht überteuert. Insbesondere in volatilen Zeiten sollten Anleger ihre Disziplin wahren.

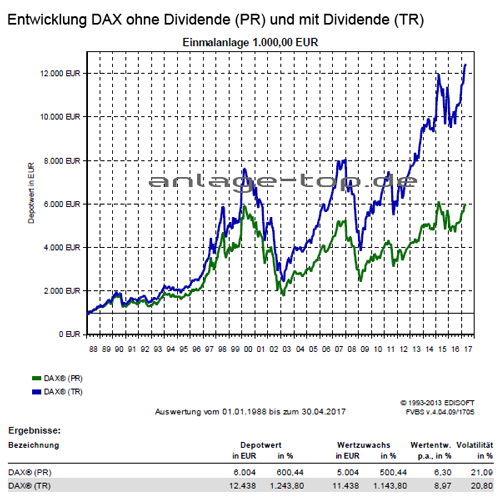

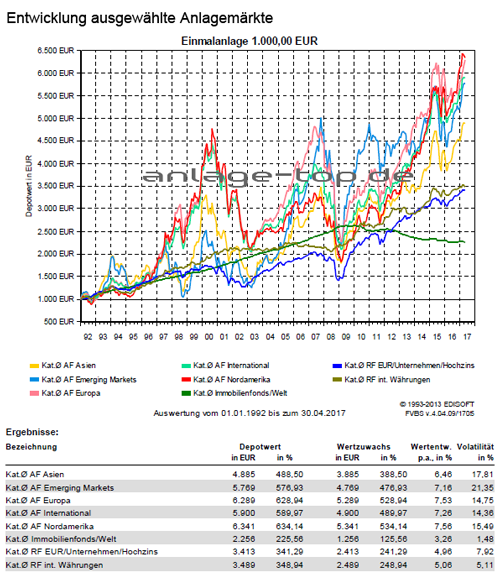

Dividendenwerte sorgen weiterhin für gute Erträge. Der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet, aber auch die Schwellenländermärkte bleiben als Beimischung interessant. Hierbei gilt Asien als die am besten positionierte aufstrebende Region, wo ein langfristiges positives Ertrags-Risikoverhältnis erwartet werden kann. Nach einer markanten relativen Schwäche im Jahr 2015 konnten sich die Schwellenländermärkte in 2016 teilweise wieder erholen. Als Risikofaktor bleibt aber weiterhin die hohe Fremdwährungsverschuldung (vorwiegend in US-Dollar). Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten oft negativ sind, bleibt das Umfeld für Anleihen-Investoren eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen. Wegen der weiter auseinanderstrebenden Notenbankpolitik Europas und der USA, kann eine temporäre Beimischung von in US-Dollar denominierten Unternehmensanleihen guter Bonität sinnvoll sein.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100% des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Anlagekommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Fondssparen – Gelassenheit und Geduld bringt Geld

Entscheidende Lebenssituationen beim Vermögensaufbau

Bei der Geldanlage nicht auf Modetrends reinfallen