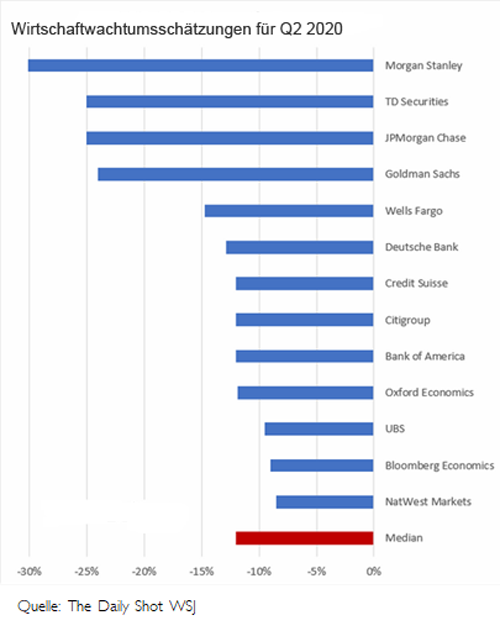

An den westlichen Anlagemärkten waren neben den neuen Fiskalpaketen auch die unerwartet schnellen Lockdown-Lockerungen die Stützen der Aufwärtsbewegung für risikoreiche Wertpapiere. Mehrere europäische Länder planten so bereits ab der zweiten Junihälfte für den internationalen Tourismus eine schrittweise Wiederöffnung. Während die Zahlen für Corona-Neuinfizierte in den schwer betroffenen europäischen Staaten deutlich und in den USA leicht zurückging, sorgte Brasilien als das größte lateinamerikanische Land, für einen neuen „Corona-Hotspot“. Auch weltweit war von einem Abebben der Coronavirus-Welle nichts zu spüren.

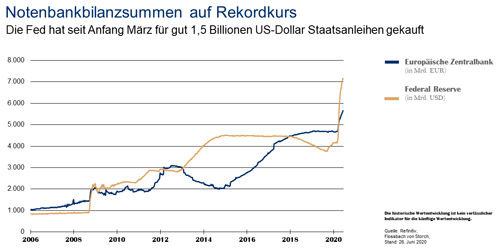

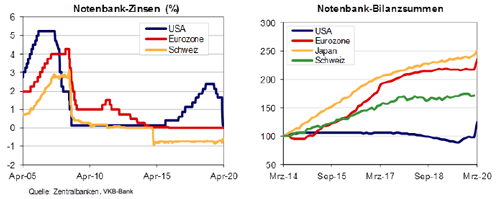

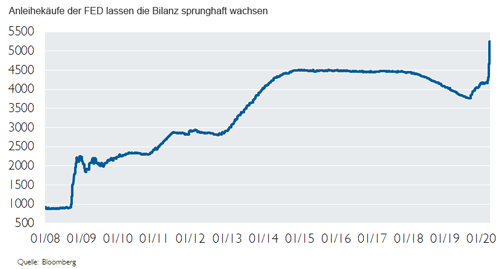

Die neuen Fiskalpakete und weiteren geldpolitischen Maßnahmen sorgten im Kampf gegen die wirtschaftlichen Folgen der Corona-Pandemie für weitere Intensität. So sorgte der Vorschlag der EU-Kommission über ein 750 Mrd. Euro schweres Hilfsprogramm für Begeisterung, welches zu rund zwei Dritteln aus Direktzahlungen und nur zu einem Drittel aus Krediten und Garantien bestehen soll. Auch Japan und China beschlossen neue Rettungsmaßnahmen, die im Umfang von rund sechs Prozent der jeweiligen Wirtschaftsleistung liegen. In Frankreich wurde ein Hilfspaket für den besonders getroffenen Automobilsektor angekündigt und in Deutschland wurde ein Neun-Milliarden-Rettungspaket für die angeschlagene Lufthansa ausgearbeitet. Auch die die US-Notenbank Federal Reserve System (Fed) setzte in ihrer Geldpolitik mehrere neue Maßnahmen ein, um kleine und mittelgroße Unternehmen stärker zu unterstützen. Gleichzeitig positionierte sich Zentralbankchef Jerome Powell jedoch recht eindeutig gegen negative Leitzinsen.

Entwicklung der Anlagemärkte

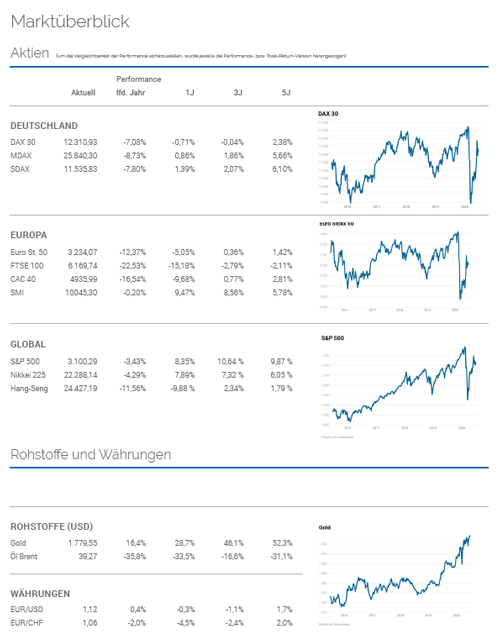

Die sinkenden Corona-Neuinfektionen in der westlichen Welt, sowie zusätzliche Konjunkturpakete in Europa, Japan und China und die Stabilisierung der globalen Unternehmensstimmungen haben die Aktienmärkte im vergangenen Monat angetrieben. Die wieder zugenommenen Spannungen zwischen den USA und China und der tiefe Fall der weltweiten Konjunkturindikatoren konnten die Kapitalmärkte nur zeitweilig belasteten.

So konnten Technologie- und Wachstumswerte und stärker zyklisch geprägte Indizes wie dem DAX Index oder dem japanischen NIKKEI 225 Index die besten Wertentwicklung erzielen. Beim marktbreiten amerikanische S&P 500 Index gab es nur ein Zuwachs von 1,8 Prozent. Dagegen konnten die technologielastigen NASDAQ Composite Index einen Zuwachs von 6,8 Prozent verbuchen und der NASDAQ 100 Index um 6,3 Prozent zu legen. Die europäischen Märkte folgten diesem Trend. So konnte der deutsche DAX Index um 6,3 Prozent zulegen, der Eurostoxx 50 Index folgte mit 6,0 Prozent Zuwachs und der britische FTSE 100 Index schaffte mit 1,6 Prozent auch ein positives Ergebnis. Der japanische NIKKEI 225 Index konnte mit 1,9 Prozent zwar auch ein positives Ergebnis erzielen, allerdings nicht mehr so dynamisch wie im Vormonat. Für den weltweiten MSCI World Index (EUR) gab es global auch einen kleinen Zuwachs von 1,5 Prozent.

Ab der Monatsmitte legten jene zyklischen Werte zu, welche in den ersten Wochen der Corona-Krise überproportional verloren hatten. Dabei versuchten Investoren mit der Aussicht auf eine allmähliche Normalisierung, die den Aktienmärkten bislang ferngeblieben waren und einen Großteil der Kurssteigerungen verpasst hatten, Performance gutzumachen.

Die sicheren Staatsanleihen verloren dagegen in diesem risikofreudigeren Umfeld leicht an Boden. So stieg die Rendite der zehnjährigen deutschen Bundesanleihe auf minus 0,45 Prozent und in den USA näherte sich die Rendite der zweijährigen Staatspapiere der Nullprozentgrenze, während die zehnjährigen Titel unverändert rentierten. Bei den Anlegern kam allerdings auch die Frage auf, wie denn die enormen Summen für die Rettungspakete bei diesem unattraktiven Zinsniveaus am Kapitalmarkt untergebracht werden sollen. So konnten Unternehmensanleihen die Verluste von der Zinsseite durch die Einengung der Kreditaufschläge überkompensieren und in der zweiten Monatshälfte Kursgewinne erzielen. Bei den Unternehmensanleihen fiel die Erholung im Gegensatz zu den Aktienmärkten aber deutlich gedämpfter aus. Der Goldpreis konnte dagegen seinen Aufwärtstrend fort setzen und markierte zwischenzeitlich sogar ein Sieben-Jahreshoch.

Geldanlegen in der Post-Coronazeit

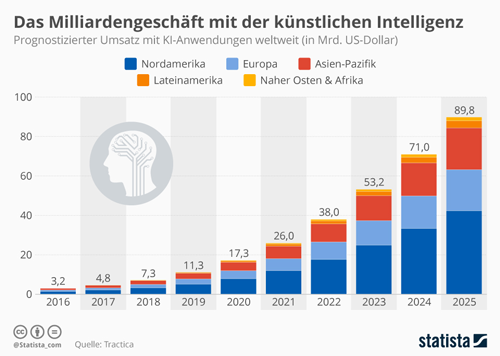

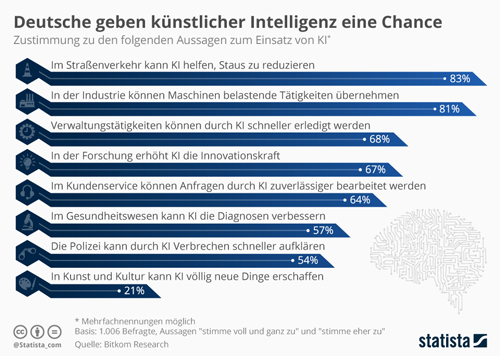

Durch den Ausbruch der Corona-Pandemie ist die Welt im Eiltempo auf den Kopf gestellt worden. Das Coronavirus hat unser tägliches Leben fest in den Griff genommen und die Auswirkungen konfrontieren uns permanent. Doch für mittel und langfristig orientierte Investoren lohnt sich bereits jetzt der Blick auf die Anlagewelt für die Zeit danach!

Auf die beispiellose Krise reagieren die Notenbanken und Staaten schnell, effektiv und unkonventionell, um die kurzfristigen negativen wirtschaftlichen Auswirkungen einzudämmen. Es ist jetzt schon erkennbar, dass der Staat seine Rolle grundsätzlich neu definiert. Dies ist besonders in Europa feststellbar. Der Ruf der Öffentlichkeit nach einem starken Staat wird hier immer lauter, dass dieser die ökonomischen Folgen insbesondere von Privatunternehmen abschirmt. Allerdings ist die zentrale Frage, welche nachhaltigen und langfristigen Auswirkungen diese Eingriffe auf die Wirtschaft haben werden, noch nicht so präsent. Zweifel an den Fähigkeiten des Staates, langfristig ein guter Unternehmer zu sein, sind aus der Vergangenheit nicht unbegründet. Das diese Dekade durch einen starken Staat gekennzeichnet sein wird, steht jedenfalls fest.

Als eine wesentliche Erkenntnis aus der Corona-Pandemie wird die neue Dimension der Staatsverschuldung rund um den Globus sein. Schätzungen des Internationalen Währungsfonds (IWF) besagen, dass die Verschuldungsquote in Relation zum Brutto-Inlandsprodukt in den Industrieländern von 105 Prozent auf 122 Prozent steigen wird. In den USA wird die Verschuldung um nahezu 20 Prozent auf 131 Prozent ansteigen, in Deutschland von 60 Prozent auf rund 80 Prozent und in der Schweiz von 39 Prozent auf 46 Prozent. Hohe Schuldenstände, gepaart mit niedrigem strukturellem Wachstum und demographischen Wandel, werden insbesondere in den Industrienationen das Niedrigzinsumfeld für Jahrzehnte hinweg zementieren.

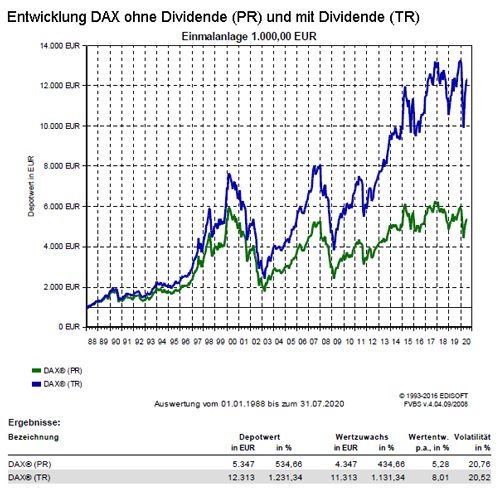

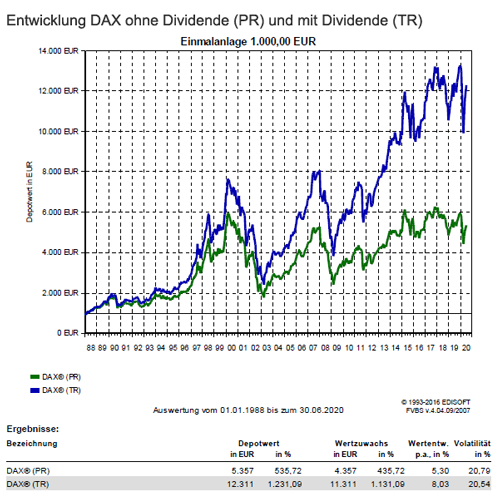

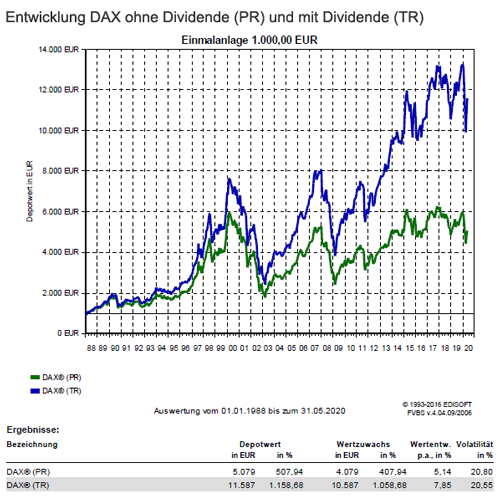

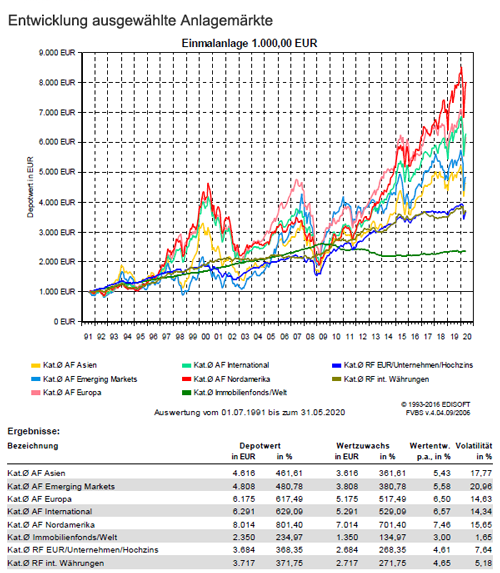

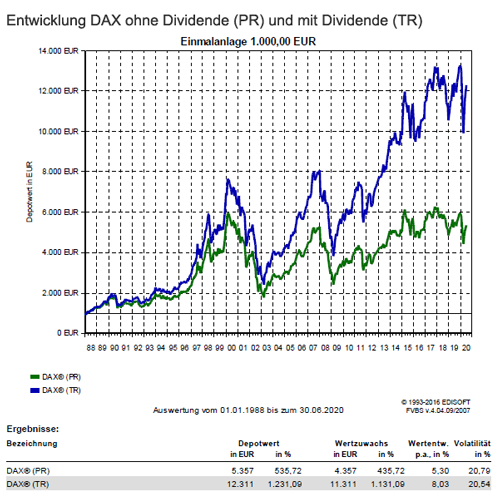

Durch diese Veränderungen wird ein neues Denken in traditionellen Investitionsparadigmen impliziert, um mittels Geldanlage langfristig sein Vermögen zu erhalten oder real vermehren zu können. So genießen dividendenorientierte Unternehmen eine immer größere Bedeutung in der Vermögensallokation, bleiben aber in dem aktuellen Umfeld nicht von den Auswirkungen der staatlichen Eingriffe und der Corona-Pandemie verschont. Um einen erheblichen Ausfall an Dividenden, wie dies derzeit bei Dividenden-ETFs zu beobachten ist, zu vermeiden, rücken zunehmend unternehmensspezifische Aspekte im Selektionsprozess in den Mittelpunkt. Besonnene und langfristige Investoren sollten sich auf die Zeit nach der Pandemie konzentrieren und die derzeitigen Bewertungsabschläge aktiv nutzen, um in attraktive Geschäftsmodelle mit guter Marktpositionierung, starken Managementteams sowie guten Dividendenaussichten zu investieren.

Ein Blick auf die aktuellen Anlagestrategien

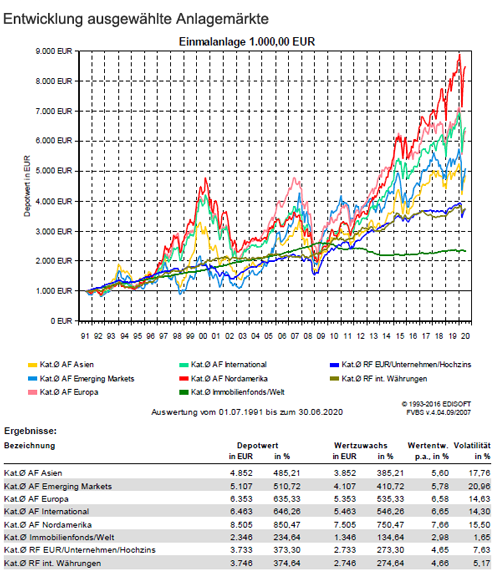

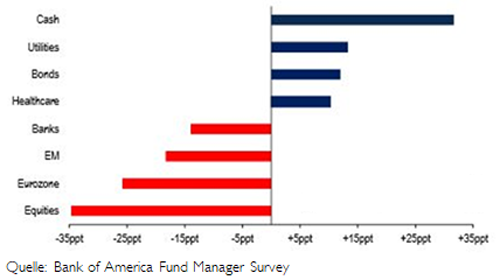

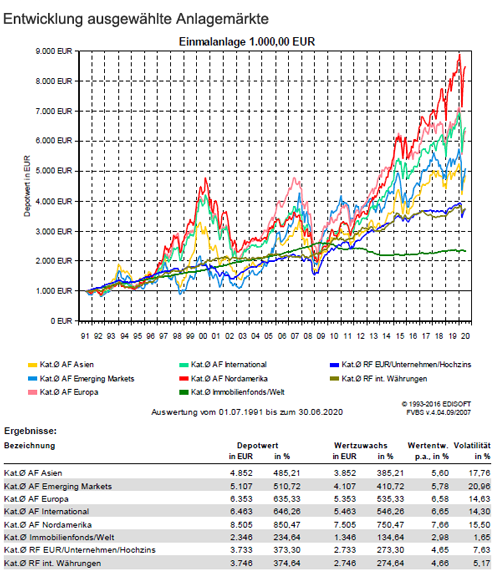

Während es im Regelfall marginale Änderungen der Wirtschaftsdaten sind, welche die Trends an den Kapitalmärkten beeinflussen, wird in den kommenden Monaten die Entwicklung rund um Covid-19 und das Ausmaß der Erholung der Volkswirtschaften nach den beispiellosen Lockdowns im Zentrum stehen. Da allmählich die sozialen Distanzierungsmaßnahmen gelockert werden, kann sich die Angebotsseite der Wirtschaft rasch erholen, während die Konsumnachfrage insgesamt mehr Zeit benötigen wird. So dürften insgesamt die Aktienmärkte und Unternehmensanleihen vorerst gestützt bleiben. Gleichzeitig können die Restrisiken allerdings nicht vernachlässigt werden, wenngleich sie sich, wenn überhaupt, eher im späteren Verlauf des Jahres auswirken dürften. Angesichts der Tatsache, dass sich das Paradigma eines lediglich verhaltenen Wirtschaftswachstums und einer tiefen Inflation mittelfristig nicht ändern wird und die Coronakrise auch mittelfristig Abwärtsrisiken impliziert, bleibt es ratsam, sich auf Qualitätsgeldanlagen zu konzentrieren. Daher sollte eine Anlagestrategie defensiv gestaltet sein. Gleichzeitig ergeben sich aber besonders bei Aktien auch Chancen für mittelfristig und langfristig agierende Anleger. In der aktuellen Phase sind Unternehmen zu bevorzugen, die sich bisher in wirtschaftlich schwierigen Zeiten bewährt haben, eine solide Bilanz aufweisen und selbst bei anhaltenden Notmaßnahmen gegen Covid-19 nur einen begrenzen Einfluss auf die Nachfrage sehen würden.

Weiterhin sorgen dennoch Dividendenwerte für gute Erträge und der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet. Als interessantes langfristiges Thema zur Depotbeimischung kann der Fokus auf eine „Alternde Gesellschaft“ gelegt werden und über unterschiedliche Anlagemöglichkeiten abgebildet werden. Auch globale Immobilienaktienfonds können zur Depotdiversifikation beitragen, denn stabile Dividendenzahlungen durch regelmäßige Mieterträge und die Partizipation an aussichtsreichen Langfristtrends zeichnen diesen Anlagebereich aus. Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten oft negativ sind, bleibt das Umfeld für Anleihen-Investoren weiter eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen. In diesem Umfeld sollten Unternehmensanleihen aus dem gesamten Euroraum weiter den Vorzug bekommen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

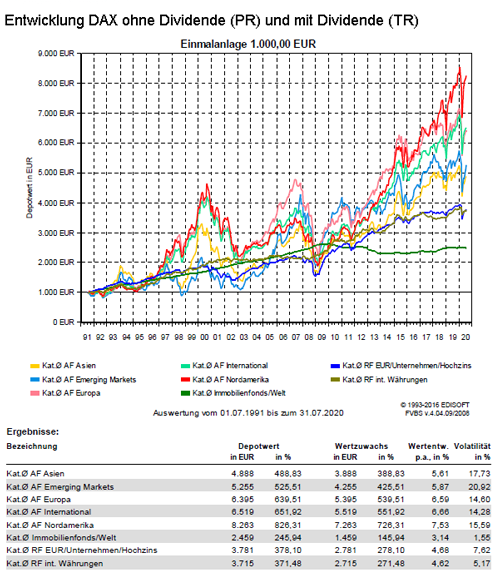

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100 Prozent des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Generation Y – Deshalb sollten auch schon jüngere Menschen über Vollmachten und eine letztwillige Verfügung nachdenken

Kein Ring, viel Risiko – Wer ohne Eheversprechen zusammenlebt sollte sich absichern

Ablesen der Zähler spart einige Euro bei der Mehrwertsteuersenkung

Bildnachweis