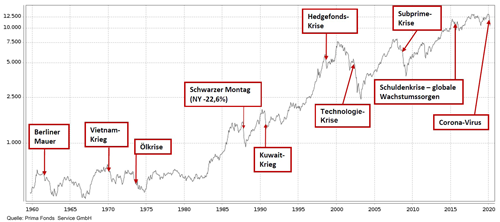

Das Corona-Virus hält die Welt weiter in Atem. So sorgt die anhaltende und exponentiell wachsende Ausbreitung des Corona-Virus, insbesondere in den USA, Großbritannien und Spanien sowie zunehmend auch anderen Ländern und Regionen rund um den Globus für immer mehr Einschränkungen. Die zum Schutz der Bevölkerung verhängten Ausgangssperren und Schließungen aller nicht lebensnotwendigen Geschäfte, lösten den schärfsten und schnellsten Crash an den Aktienmärkten seit dem Jahr 1987 aus. Ebenfalls mit einer Rekordzeit und noch vor einigen Wochen für undenkbar gehaltenen Summen haben die Notenbanken und Regierungen weltweit mit geld- und fiskalpolitischen Programmen auf die Virusbedrohung reagiert. Zunächst schien es zwar, als würden alle eingeleiteten Maßnahmen verpuffen und die Abwärtsspirale sich immer schneller drehen. Dann haben aber die Fiskalprogramme in Höhe von 10-20 Prozent der jeweiligen Wirtschaftsleistung und unbegrenzte Ankaufprogramme für Staatsanleihen und Unternehmensanleihen guter Bonität geholfen, die Gefahr einer Systemkrise deutlich einzuschränken.

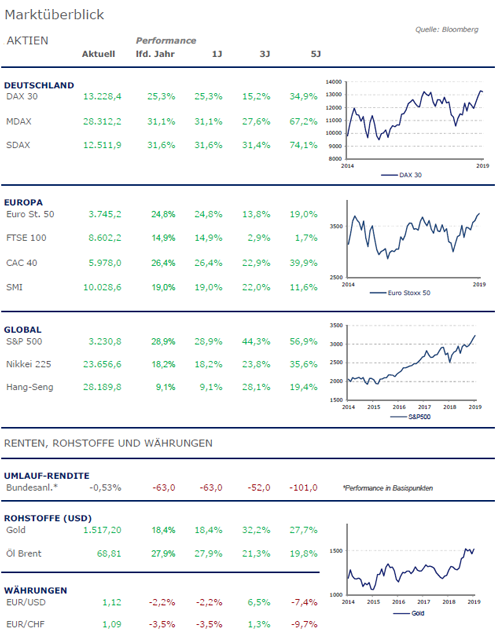

Entwicklung der Anlagemärkte

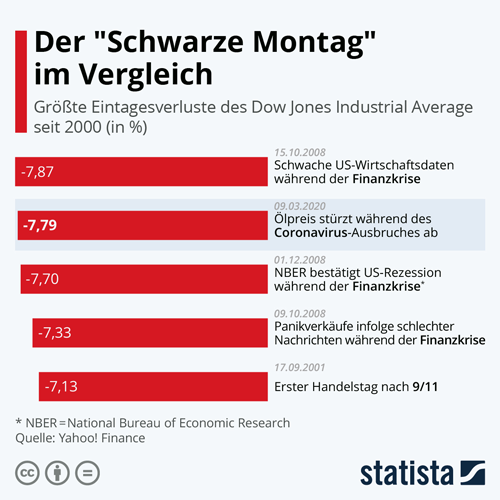

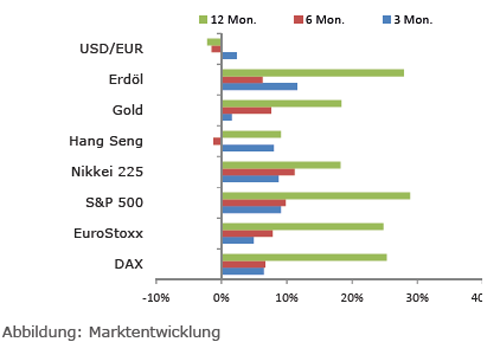

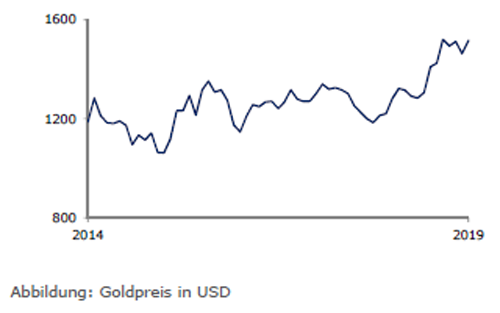

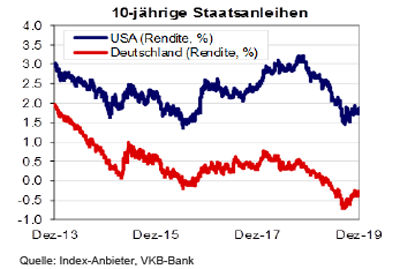

Nachdem im März 2020 der S&P 500 Index 25 Prozent in nur drei Wochen verloren hatte und Mitte März mit -12 Prozent den größten Tagesverlust seit 1987 erreichte, waren viele Investoren gezwungen, Positionen aufzulösen und Liquidität zu beschaffen. So wurde alles verkauft, was liquide war. Erzielte der Goldpreis Anfang März noch ein Sechs-Jahreshoch, brach er in nur zehn Tagen um fast 13 Prozent ein. Staatsanleihen bester Qualität fielen genauso wie der Goldpreis. Die Rendite der deutschen Bundesanleihe stieg von -0,61 Prozent auf -0,46 Prozent, in den USA stieg die Staatsanleiherendite sogar um 45 Basispunkte.

Dann kam der April 2020 und der wird, wie auch der Vormonat, auch in die Geschichtsbücher eingehen. Allerdings diesmal in der anderen Richtung. Der April 2020 war, zumindest in den USA, der beste Börsenmonat seit 1987 bei einer historischen hohen Schwankung. Dem rasanten Börsenabsturz vom März 2020 folgte eine ebenso Eindrucksvolle Markterholung. Im Einzelnen sah die Performance der großen Weltbörsen wie folgt aus: S&P 500 Index +12,7 Prozent, NASDAQ 100 Index +15,2 Prozent, DAX Index +9,3 Prozent, Eurostoxx50 Index +5,1 Prozent, FTSE 100 Index +4,0 Prozent, der NIKKEI 225 Index +6,8 Prozent und der MSCI World Index (EUR) +13,4 Prozent.

Neben dem Corona-Virus ging eine andere Marktgegebenheit schier unter. Das gescheiterte OPEC-Treffen initiiert einen perfekten Sturm für die Ölindustrie. Der Ölpreiskrieg von Saudi-Arabien und Russland ist der Brandbeschleuniger in den von der Corona-Pandemie verunsicherten Finanzmärkten. Dabei wird besonders stark wird die öl- und gasverarbeitende Industrie getroffen. Da sich die OPEC nicht mit Russland auf weitere Förderkürzungen als Reaktion auf den Nachfrageeinbruch einigen konnte, kündigten sowohl Russland als auch Saudi-Arabien an, die Ölproduktion deutlich auszuweiten. Das sorgte dafür, dass sich innerhalb weniger Tage der Ölpreis halbierte und notierte zwischenzeitlich unter der Marke von 20 US-Dollar je Fass.

Die volle Tragweite des globalen ökonomischen Shutdowns wird sich wohl erst in den Zahlen des 2. oder 3. Quartals zeigen. Dabei lässt sich kaum abschätzen, wie schlimm es tatsächlich wird, da es dazu keine historisch brauchbaren Zahlen aus der Vergangenheit gibt. Die Herausforderung ist derzeit nur die starke Volatilität und dass man von einem Tag auf den nächsten nicht weiß, in welche Richtung der Markt sich bewegen wird. Dazu wird das Marktgeschehen noch zu sehr von Tagesmeldungen dominiert. Eine einzige Erfolgsmeldung der Pharmaindustrie in Sachen nachhaltiger und effektiver Bekämpfung des Corona-Virus kann das Marktgeschehen vollkommen verändern. Vergessen werden sollte auch nicht, dass im Herbst diesen Jahres die Präsidentschaftswahlen in den USA stattfinden und die derzeitige Regierung wird alles unternehmen, um eine Wiederwahl von Donald Trump sicherzustellen. Ohne Anzeichen für eine deutliche Wirtschaftserholung wird dies wohl nur schwer gelingen. Im Klartext bedeutet dies: Wirtschaftsförderung auf allen Ebenen und bis zum Anschlag.

Simulation von Szenarien für die weitere Entwicklung der Aktienmärkte

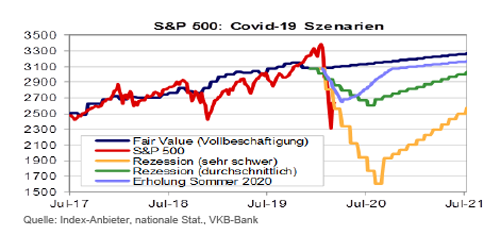

In der folgenden Grafik wird eine Reihe von Szenarien für den S&P 500 Index basierend auf der Fair-Value-Methode (für Europa ist ein ähnliches Modell aufgrund limitierter historischer Daten nicht verfügbar) dargestellt. Dabei stellt die Linie „Fair Value“ den fairen Wert historisch und für die Zukunft unter Annahme einer Vollbeschäftigung dar. Mit Daten per Ende Februar errechnet sich ein fairer Wert für den S&P 500 Index von 3.150 Punkten. Es sind zwei Rezessionsszenarien möglich. Als Ersteres, das von einer normalen Rezession ausgehend und als Zweites, das von einem starken Abschwung aufgrund massiver sozialer Distanzierungsregeln ausgeht.

Ob das letztere ein vernünftiges und ein nicht allzu pessimistisches Abwärtsszenario darstellt, ist angesichts der gegenwärtigen beispiellosen wirtschaftspolitischen Unterstützung fraglich. Dies unterscheidet sich gravierend von der fehlenden wirtschaftspolitischen Unterstützung während der Großen Depression massiv. Das Szenario „Erholung Sommer 2020“ geht davon aus, dass die sozialen Distanzierungsmaßnahmen in den kommenden Monaten gelockert werden und dass sich die Wirtschaftstätigkeit danach erholt. Unterstützung kommt auch von einer Erholung, die sich derzeit in China abzeichnet.

Ein Blick auf die aktuellen Anlagestrategien

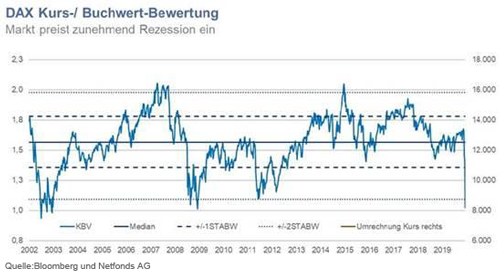

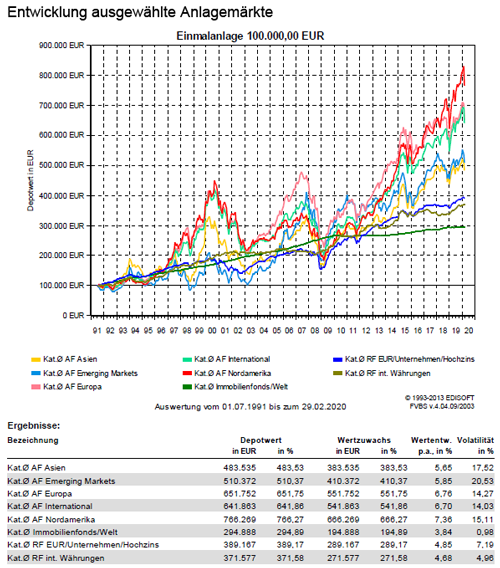

Es ist schwierig, sich mittelfristig eine Welt vorzustellen, die der Welt vor dem Ausbruch von Covid-19 in Bezug auf das Produktionspotenzial und die Unternehmensgewinne nicht weitgehend ähnelt. Ein positives Szenario lässt sich wie folgt darstellen. Erstens ist ein entschlossenes Vorgehen der Regierungen und der Notenbanken erforderlich, um den wirtschaftlichen Schaden zu lindern und den Zusammenbruch der Volkswirtschaften zu verhindern. Zweitens muss der Ausbruch von Covid-19 eingedämmt werden, so dass eine Lockerung der restriktiven sozialen Distanzierungsmaßnahmen absehbar wird. Am anderen Ende des Spektrums ist ein Szenario, welches so lange extreme Maßnahmen erfordert, bis ein Impfstoff verfügbar ist. Die Wirtschaft würde sich erst danach erholen. Man kann erwarten, dass sich der Nachrichtenfluss derzeit etwas positiver entwickelt als er im März ausfallen ist. Dennoch bleiben die Unsicherheiten hinsichtlich des 6-12 Monatsausblicks hoch. Daher sollte eine Anlagestrategie defensiv gestaltet sein. Gleichzeitig ergeben sich aber besonders bei Aktien auch Chancen für mittelfristig und langfristig agierende Anleger. In der aktuellen Phase sind Unternehmen zu bevorzugen, die sich bisher in wirtschaftlich schwierigen Zeiten bewährt haben, eine solide Bilanz aufweisen und selbst bei anhaltenden Notmaßnahmen gegen Covid-19 nur einen begrenzen Einfluss auf die Nachfrage sehen würden.

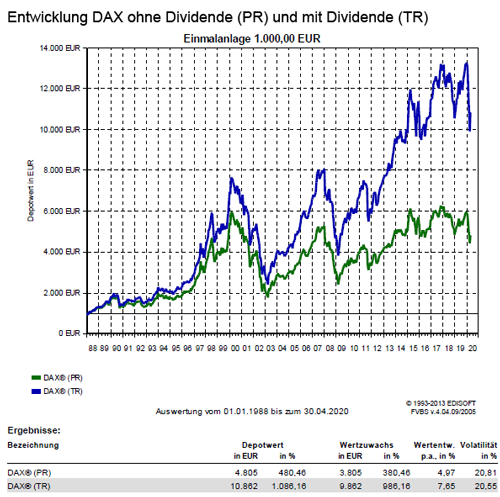

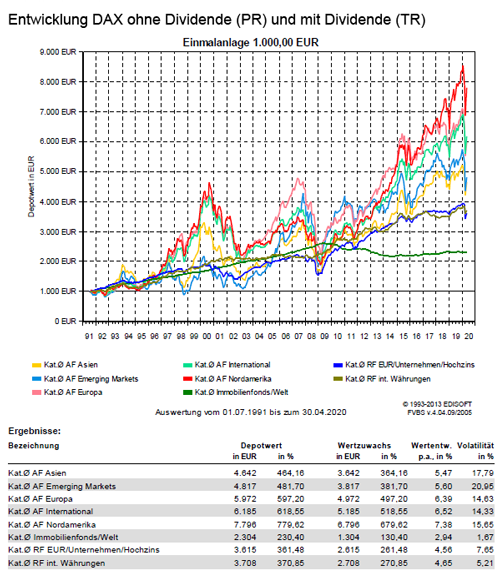

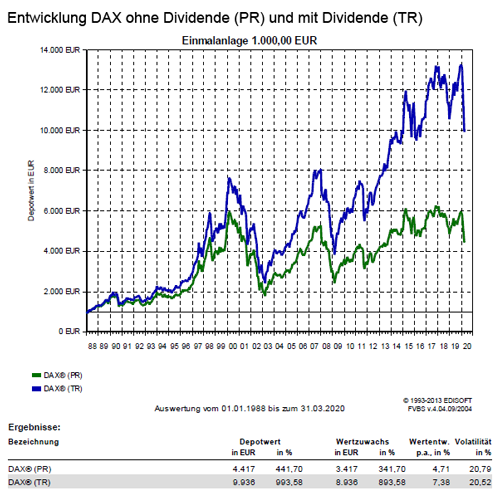

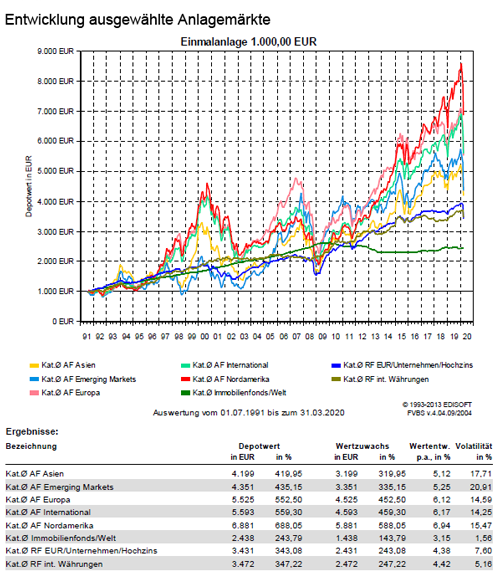

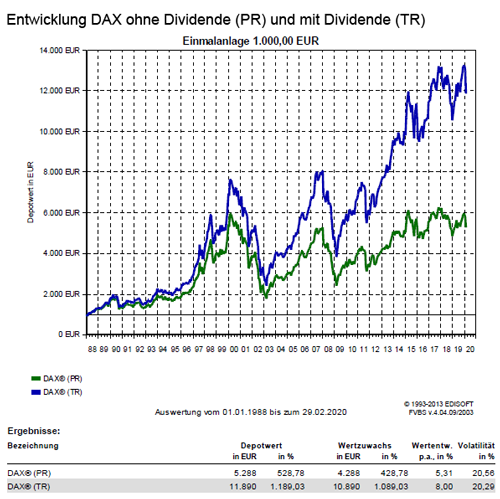

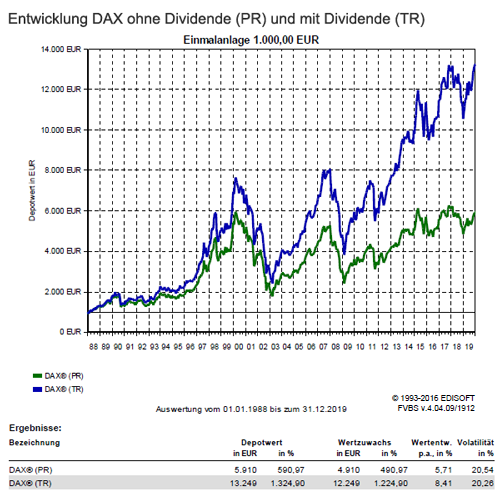

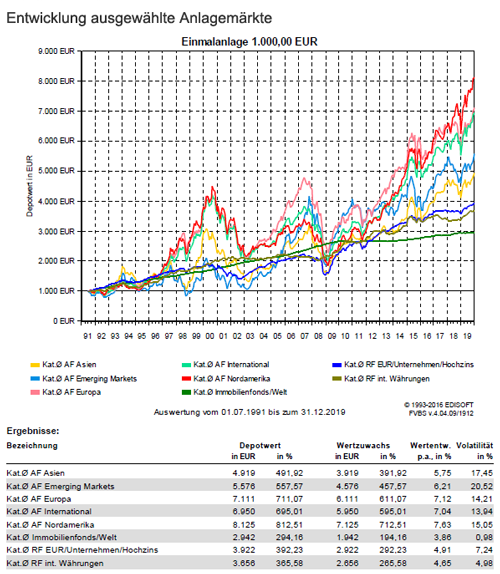

Weiterhin sorgen dennoch Dividendenwerte für gute Erträge und der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet. Als interessantes langfristiges Thema zur Depotbeimischung kann der Fokus auf eine „Alternde Gesellschaft“ gelegt werden und über unterschiedliche Anlagemöglichkeiten abgebildet werden. Auch globale Immobilienaktienfonds können zur Depotdiversifikation beitragen, denn stabile Dividendenzahlungen durch regelmäßige Mieterträge und die Partizipation an aussichtsreichen Langfristtrends zeichnen diesen Anlagebereich aus. Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten oft negativ sind, bleibt das Umfeld für Anleihen-Investoren weiter eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen. In diesem Umfeld sollten Unternehmensanleihen aus dem gesamten Euroraum weiter den Vorzug bekommen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100 Prozent des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Anlagekommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wichtige und massive steuerliche Änderung beim ungeförderten Riestersparen

Weltspartag – Sparer weinen und die Kreditnehmer feiern

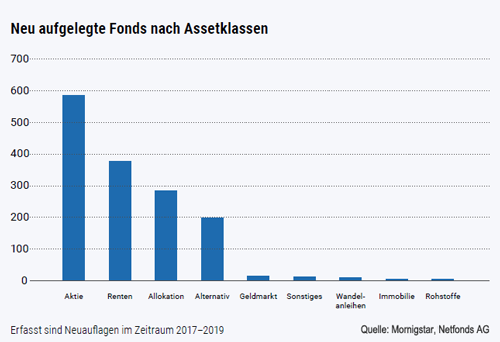

Der Investmentfondsmarkt ist in Bewegung – Darauf sollte man als Anleger bei Neuerscheinungen achten