Noch nie war das Dilemma für Anleger so groß wie in diesen Wochen und Monaten. Es stellt sich die Frage, was mache ich nur mit meinem Geld? Sicher, man spart nicht nur wegen der Zinsen, sondern auch um etwas für schlechtere Zeiten oder unvorhergesehene Ereignisse auf der hohen Kante zu haben. Dennoch sollte die Rücklage auf keinen Fall schmelzen wie das Eis in der Sonne.

Die Sicherheit frisst die Rendite

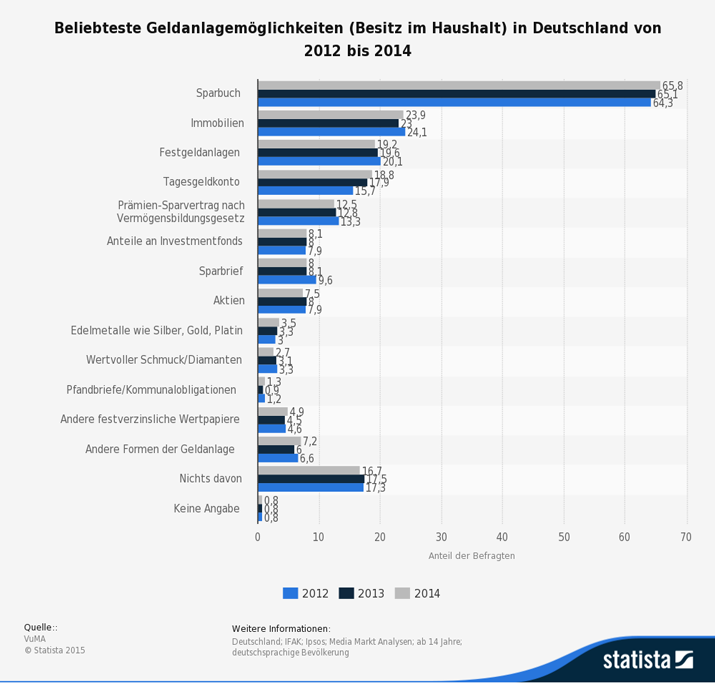

Diese harten Fakten sollten auch den konservativsten Anleger zum Überlegen bringen: Langfristig ist ein jährlicher Ertrag von etwa 3,5 Prozent vor Steuern notwendig, nur um nach Inflation keinen Kaufkraftverlust zu erleiden. Und ein solcher Ertrag ist nicht mit Spareinlagen oder Bausparverträgen zu erzielen. In diesen Fällen frisst Sicherheit die Rendite. Es ist also an der Zeit, Sicherheit neu zu definieren. Auch wenn Milliarden von Euro auf Spareinlagen ihr Dasein fristen, sollten diese nur kurzfristige Lösungen sein. Dass es ganz ohne Risiko nicht geht, sollte man nun auch in Deutschland erkennen.

Und zwar spätestens, seit die genossenschaftliche Skatbank aus Thüringen als erste Bank Strafzinsen für Spareinlagen verlangt. Weitere folgten bereits. Höchste Zeit also zum Umdenken? Nicht nur Tagesgeld, auch deutsche Staatsanleihen zählen heute zu den Anlageformen, die kaum Rendite bringen. Aber die Finanzwelt ist nicht nur schwarz-weiß, sondern hat unzählige Schattierungen. Diese kann man durchaus nutzen, um sein Vermögen zu halten oder gar noch aufzustocken. Je nach Risikobereitschaft gibt es hierzu unterschiedliche Wege. Einen Ausweg aus realen Vermögensverlusten bieten beispielsweise Aktien, Rohstoffe und Immobilien, alles Anlageklassen, die bequem über Investmentfonds gekauft werden können.

Anleger müssen umdenken um einen realen Vermögensverlust zu vermeiden

Wird es aber in der aktuellen Marktsituation den typisch deutschen Anlegern gelingen, ihr Anlageverhalten zu ändern? Denn der Mut zum Umschichten könnte sie schnell wieder verlassen angesichts der zuletzt starken Schwankungen an den Aktienmärkten. Doch gibt es genügend Gründe warum die Phase niedriger Zinsen mittelfristig weiterhin bestehen bleibt. Weder in den USA noch in Europa ist die Wirtschaft so gefestigt, dass sie eine schnelle Zinserhöhung verkraftet. Die Inflationsraten bewegen sich nach wie vor in einem Bereich, der nicht besorgniserregend ist.

Das generelle Umfeld für Aktien und Aktienfonds bleibt also positiv. Kursrückschläge bieten günstige Möglichkeiten zur Aufstockung der Positionen. Die vielen Vermögensaufbauer in Deutschland, die Renditen oberhalb der Inflationsrate erzielen möchten, sollten in den nächsten Jahren auf keinen Fall am Aktieninvestment vorbeigehen, auch wenn dies immer mit Kursschwankungen verbunden ist. Dabei bieten breit gestreute Fonds mit Dividendentiteln sicherere Erträge als Spezialfonds. Wer den Kursschwankungen aus dem Weg gehen möchte, vertraut auf konservative vermögensverwaltende Fonds. Sie haben es in den letzten Jahren geschafft, bei vertretbarem Risiko und überschaubaren Schwankungen eine nennenswerte Rendite zu erwirtschaften. Aber auch bei den Investmentfonds, die ausschließlich in festverzinsliche Wertpapiere investieren, gibt es eine Reihe von flexiblen Produkten, die über Anlagezeiträume von einem Jahr und mehr durchgängig positive Renditen erwirtschaften – und dies seit Jahren.