Nach einem vielversprechenden Start zum Jahresbeginn, haben die internationalen Anlagemärkte im Verlauf des ersten Quartals nachgegeben. Die Schwächephase ist allerdings eindeutig das Ergebnis von Ängsten, welche hauptsächlich durch die amerikanische Zins- und Handelspolitik verursacht wurden. Fundamentale Gründe hat die Korrektur jedoch nicht.

Aktienmärkte im Minus

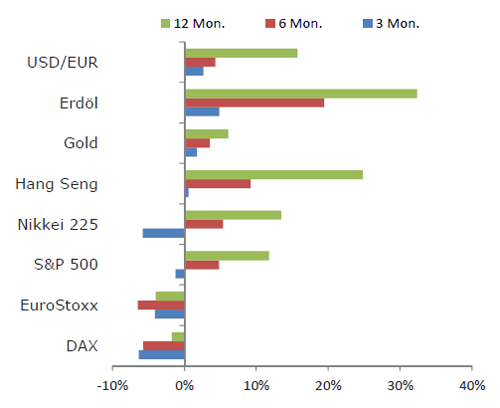

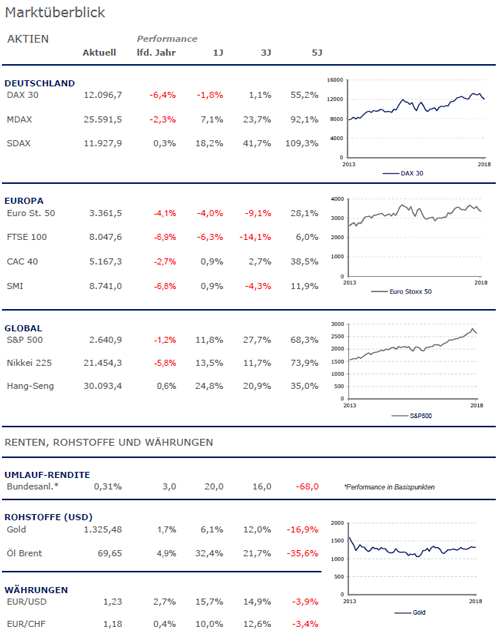

So lag der DAX mit -6,4 Prozent im Minus, und auch der US-amerikanische Leitindex Dow Jones gab 2,5 Prozent nach. Rohstoffe entwickelten sich im Gegensatz dazu positiv. Erdöl stieg auf rund 70 USD, Gold zeigte mit 1,9 Prozent ebenfalls ein Plus. Trotz fundamental guter Daten ist die Nervosität in den Märkten gestiegen. Sehr gute US-Arbeitsmarktdaten schürten bei Anlegern die Befürchtung, die Fed könnte ihre Zinszügel stärker anziehen als geplant. Mit einer aktuellen Arbeitslosenquote von 4 Prozent ist fast Vollbeschäftigungsniveau erreicht, was wiederum für Inflationsdruck sorgt. Yellen-Nachfolger Jerome Powell hat allerdings mit seiner Ankündigung, den moderaten Zinspfad beibehalten zu wollen, bereits für Beruhigung gesorgt. Sein Fazit: Die US-Wirtschaft wird 2018 mit 2,7 Prozent die Wachstumserwartungen übertreffen. Die Inflationserwartungen sieht er stabil auf dem gewünschten Niveau von 2 Prozent. Mit einem Zielkorridor von 1,5 bis 1,75 Prozent sieht Powell noch Spielraum für zwei Zinsentscheidungen in diesem Jahr.

Drohender Handelskrieg und Steuerreform

Ein weiterer Grund für die Nervosität im Markt ist Trumps Ankündigung, Strafzölle auf Stahl und Aluminium einzuführen, um die amerikanische Wirtschaft zu schützen. Nicht nur die Börsen, sondern auch Experten reagieren hier sehr verhalten. Ob die Gesamteffekte auf die US-Wirtschaft tatsächlich signifikant positiv ausfallen, ist fraglich. Ein Handelskrieg – insbesondere mit China – hätte dagegen unabsehbare Folgen für die globale Wirtschaft.

Abzuwarten bleibt auch, welche Effekte die Steuerreform bringt. Hochrechnungen von unabhängigen Wirtschaftsinstituten zeigen, dass mittel- bis langfristig lediglich ein zusätzliches Wachstum von 0,1 Prozent im Jahr generiert werden kann – bei fehlender Gegenfinanzierung.

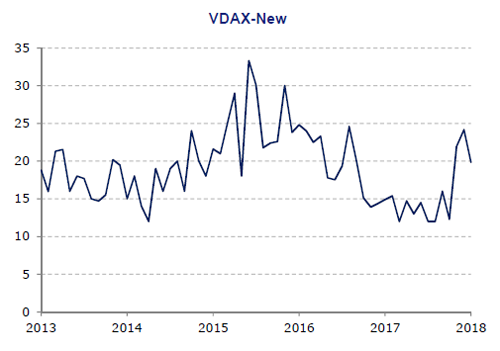

VDAX: Kurzfristig hoch, langfristig im Soll

Wie stark die aktuelle Nervosität an den Märkten ist, zeigt die Entwicklung des VDAX. Er gilt als Barometer für die im Markt erwartete Volatilität. Kurzzeitig stieg der Wert im Februar auf über 40 Punkte, relativierte sich aber sehr schnell wieder auf ein niedrigeres Niveau um 20. Der hohe Ausschlag sollte in Relation zu seiner langfristigen Entwicklung betrachtet werden. Historisch betrachtet liegt der VDAX nach wie vor auf einem niedrigen Niveau. Von einem dauerhaften Anstieg kann daher aktuell keine Rede sein.

Der VDAX ist ein Maßstab für die erwartete Volatilität des deutschen Leinindex DAX. Die Deutsche Börse führte den Index am 5. Dezember 1994 ein, der allerdings mittlerweile durch den VDAX-New abgelöst wurde. Der Unterschied: Der VDAX-New basiert auf den tatsächlich gehandelten Optionen der Eurex und ist somit replizierbar. Er gibt die aktuell vom Markt erwartete Volatilität über die nächsten 30 Tage wieder. Dafür wird die implizite Volatilität von Optionen auf den DAX gemessen und zu einer Kennzahl verdichtet. Der Blick auf eine längere Historie zeigt, dass die aktuell gegebenen Kurse des VDAX-New vergleichsweise niedrig sind. Deutliche Kursausschläge gab es beispielsweise während der Finanzkrise 2008. Von diesen Höchstständen ist der Index aktuell sehr weit entfernt.

Rohstoffe positiv

Eine positive Entwicklung ist bei Rohstoffen zu verzeichnen. Gold beispielsweise stieg leicht um 1,7 Prozent und auch die Erdölsorte Brent legte mit rund 5 Prozent einiges zu. Somit sorgten Rohstoffe im ersten Quartal für positive Diversifikationseffekte.

Anstieg bei Anleihenrenditen

Die Anleihenrenditen sind im ersten Quartal gestiegen. So notierte beispielsweise die 10-jährige USD-Staatsanleihe mittlerweile bei rund 2,8 Prozent, was einem deutlichen Anstieg seit Jahressbeginn entspricht. Experten verweisen darauf, dass damit möglicherweise der für 2018 erwartete Anstieg bereits vorweggenommen worden ist.

Fazit

Für die Nervosität im ersten Quartal gibt es psychologische Gründe, die allesamt nachvollziehbar sind. An der grundsätzlich positiven fundamentalen Bewertung hat sich aber nichts geändert. Die Fed hat gut daran getan, die Märkte zu beruhigen. Europa ist aktuell attraktiv bewertet. Anlegern bietet sich daher eine günstige Möglichkeit, Aktienpositionen aufzustocken.

Geldanlagen im Quartal als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Microfinance – Rendite und soziale Wirkung verbinden

Flexibilität ist für junge Sparer wichtig

Mit dem Zinseszins die Zeit für sich arbeiten lassen

[…] Geldanlagen im 1. Quartal 2018 – Psychologie stärker als fundamentale Daten Entscheidende Lebenssituationen beim Vermögensaufbau Fondssparen – Gelassenheit und Geduld bringt Geld […]

[…] Vergleichen und Planen zahlt sich beim Kauf vom Bauträger aus Neue Regeln für Drohnen-Besitzer Geldanlagen im 1. Quartal 2018 – Psychologie stärker als fundamentale Daten […]