Gute Konjunkturaussichten und erfreuliche Wahlergebnisse in Frankreich: An den Börsen stimmt die grundsätzliche Richtung. Damit nicht genug. Auch aus den USA kommen gute Nachrichten: Dort lässt die gute wirtschaftliche Situation bereits die Zinsen steigen. Die EZB zeigt sich noch zurückhaltend. Noch…

Gute Konjunkturaussichten für Europa

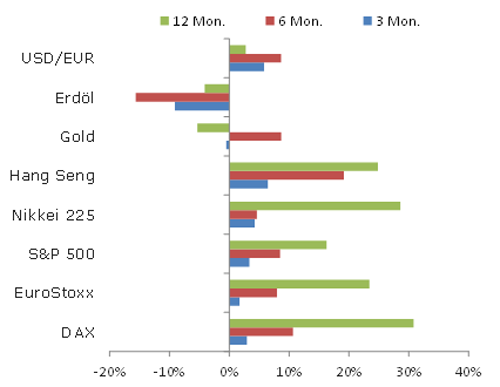

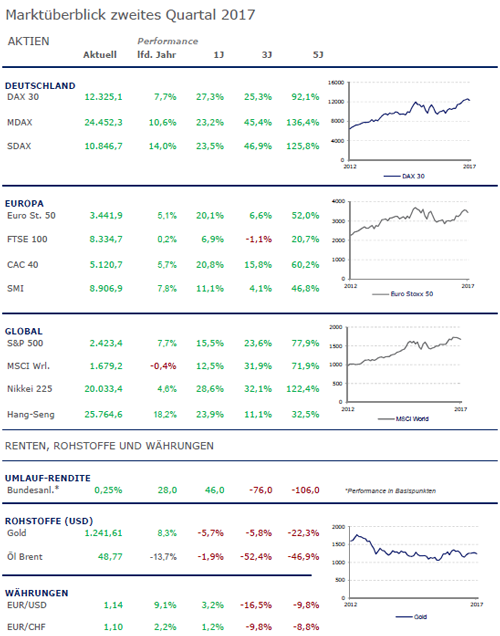

Im zweiten Quartal 2017 zeigten die internationalen Märkte grundsätzlich ein leicht positives bis neutrales Bild. Sowohl der DAX als auch der US-amerikanische S&P 500 entwickelten sich erneut positiv und zeigten ein leichtes Plus, obwohl Rohöl rund 12 Prozent verlor. Dass sich Gold zum Ende wieder auf das Vorquartalsniveau einpendelte, wirkte als Kompensation.

USA: Anhebung des Leitzinses „alternativlos“

Die erneute Zinsanhebung zeigt, dass die US-amerikanische Notenbank der guten Konjunkturlage vertraut. Der von ihr festgelegte Leitzins liegt nun zwischen 1,0 und 1,25 Prozent. Seitens der Börse wurde dieser Schritt nicht nur erwartet, sondern gar als alternativlos gesehen. Viele Indikatoren belegen das: Mit einer Arbeitslosenquote von 4,3 Prozent herrscht in den USA nahezu Vollbeschäftigung und auch das Preisniveau bewegt sich langsam, aber sicher nach oben. Für den Herbst stellt die Fed bereits den nächsten Zinsschritt in Aussicht. Außerdem soll der Bestand an Staatsanleihen langsam abgebaut werden.

Ausgewählte Märkte im Überblick

Eurozone: Draghi nicht eindeutig

Die nach wie vor zurückhaltende Zinspolitik der EZB macht die Diskrepanz zur Fed immer deutlicher. Vielleicht ist dies ja der Grund für Draghis nebulöse Andeutung auf ein mögliches Ende der Geldschwemme. Dass einige seiner Formulierungen Spielraum für Interpretationen ließen, überraschte zumindest. So sei die nach wie vor niedrige Inflation grundsätzlich auf „zeitlich beschränkte Faktoren“ zurückzuführen. Gemeint ist damit beispielsweise der niedrige Ölpreis. Draghis Äußerungen dürften jedoch nicht bedeuten, dass die Zinserhöhung schnell kommt. Führende Investmentbanken rechnen eher damit, dass die EZB langsam das Volumen ihrer Anleihenkäufe herunterfährt. Draghi hat durchaus gute Argumente auf seiner Seite, wenn er von einer nachhaltigen Erholung der Wirtschaft in der Eurozone spricht.

Frühindikatoren zeigen klaren Trend

So wuchs diese im ersten Quartal mit 0,6 Prozent stärker als in den USA. Auch waren die Unterschiede zwischen den einzelnen Staaten – abgesehen von Griechenland – niedriger als befürchtet. Auch die Frühindikatoren zeigten ein positives Bild. Die Einkaufsmanagerindizes lassen für das zweite Quartal ebenfalls gute Ergebnisse erwarten. Das deckt sich mit dem ifo-Geschäftsklimaindex, der für Deutschland den höchsten Wert seit 1990 erreicht hat. So prognostizieren einige Forschungsinstitute für das zweite Quartal den höchsten BIP-Zuwachs seit 2007. Rund zwei Drittel der im DAX als auch im S&P 500 gelisteten Unternehmen zeigen zum wiederholten Mal in Folge positive Quartalszahlen. Befeuert wird die gute Stimmung durch den Wahlausgang in Paris. Die Wahl des europafreundlichen Macron wirkt sich bereits positiv auf Frankreichs Wachstumsaussichten und Europas Stabilität aus.

Erdöl – Langsamer Rückgang des Angebotsüberhanges

Dass der Erdölpreis im zweiten Quartal trotz OPEC-Interventionen nachgegeben hat, liegt an der rekordträchtigen Förderung in den USA. Hinzu kommt die psychologische Komponente: In der aktuellen Marktphase werden im Rohstoffsegment negative Nachrichten umgehend eingepreist, positive hingegen weitestgehend ignoriert. Immerhin: Langsam aber sicher nimmt der Angebotsüberhang ab – und somit auch die Lagerbestände.

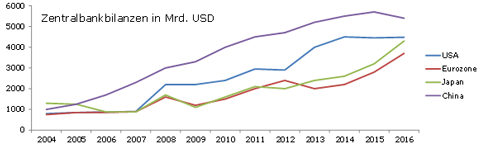

Fed kündigt Bilanzreduktion an – US-Zentralbank auf Schrumpfkurs

Nach dem erfolgreichen Einläuten der Zinswende hat die Fed nun angekündigt, auch ihre Bilanzen abzubauen. Diese sollen im ersten Jahr monatlich zwischen 10 und 50 Milliarden Dollar schrumpfen und sich dann auf diesem Niveau einpendeln. Dieser Schritt ist logisch und wenig überraschend. Die in der Krise von 2007 ergriffenen Maßnahmen waren so unkonventionell, dass allen Beteiligten klar sein musste, dass sie nicht für ewig gelten.

Welche Konsequenzen hat das für Anleger?

Ein Grund zur Sorge ist grundsätzlich nicht gegeben. Zwar gaben kurzfristige US-Anleihen zunächst leicht nach, doch die Rendite der fünfjährigen Anleihen stieg auf 1,81 Prozent. Bei den richtungsweisenden zehnjährigen Treasuries ist ein Anstieg laut Analysten verschiedener Investmentbanken sogar auf über 3 Prozent möglich. Die Reaktion fiel dank der sehr offenen Kommunikationspolitik der Fed insgesamt sehr gelassen aus, so dass auch in Zukunft hier keine Verwerfungen zu erwarten sind.

Fazit

Mit seiner Ankündigung konnte Draghi die Märkte nicht nachhaltig verunsichern. Zu gut scheinen die konjunkturellen Aussichten zu sein. Deshalb überwiegt nach wie vor der Optimismus im Markt. Hinzu kommt, dass die Fed eine sehr hohe Transparenz an den Tag gelegt hat. Durch das Unterlassen jeglicher Irritationen und Spannungen hat sie die Zinswende ohne größere Verwerfungen eingeleitet und könnte damit der EZB als Vorbild dienen.

Geldanlagen im Quartal als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Investmentfonds und Steuern – Ihre Gebrauchsanweisung für 2017

Mit Fondssparen positive Renditen erzielen

Der Durchschnittskosteneffekt

[…] Gute Konjunkturaussichten und erfreuliche Wahlergebnisse in Frankreich: An den Börsen stimmt die grundsätzliche Richtung. Damit nicht genug. Auch aus den USA kommen gute Nachrichten: Dort lässt die gute wirtschaftliche Situation bereits die Zinsen steigen. Die EZB zeigt sich noch zurückhaltend. … Weiterlesen →Original Artikel anzeigen […]