Im Oktober erlebten die Aktien- und Anleihemärkte der westlichen Welt weiter steigende Kurse. Die Grundlage dafür waren starke Konjunkturdaten aus Europa, China und den USA. Die US-Aktienindizes kletterten auf neue Rekordstände, wobei der Technologieindex Nasdaq Composite mit plus 3,6 Prozent den S&P 500 mit plus 2,2 Prozent klar übertrumpfte. Beim europäischen STOXX Europe 600 Index gab es einen Zuwachs von 1,8 Prozent , ebenfalls von guten Konjunkturdaten getragen. Besonders deutlich ging es an der Tokioter Börse aufwärts, nachdem Japans Premier Abe überraschend einen haushohen Sieg bei den vorgezogenen Parlamentswahlen erzielen konnte. Der Nikkei-225 stieg um 8,1 Prozent, der höchste Stand seit Anfang der 1990er Jahre verzeichnet werden.

Wo ist der Wert an den Aktienmärkten?

Der aktuelle Aufschwung der US-Konjunktur währt nun schon seit Mitte 2009, an der auch ein großer Teil der restlichen Welt hängt. Dies sind ca. 100 Monate und normal ist das nicht, denn die durchschnittliche Dauer aller Aufschwünge betrug im Durchschnitt seit 1954 ca. 64 Monate. Dabei ist auffällig, dass das reale Wachstum des Bruttoinlandsproduktes (BIP) sowie die Inflationsraten hinter der durchschnittlichen Entwicklung zurück blieben. Ein Teil der Erklärung dürfte die niedrige Produktivitätsentwicklung sein.

Der Aktienmarkt hat in der gleichen Zeit über den gesamten Zeitraum überdurchschnittlich zugelegt. Dadurch ist beispielsweise auch das Netto-Vermögen der Haushalte um ca. 9 Prozent pro Jahr angewachsen. Die Weltwirtschaft weist zwar aktuell eine nachlassende Kursbewegung auf, ist aber trotzdem noch auf einem zwar niedrigerem, dennoch soliden Wachstumskurs. Nicht zuletzt aus diesem Grund sollte sich eine langsame Normalisierung bei der Geldpolitik und den Inflationsraten einspielen.

Anleihenrendite versus Dividendenrendite

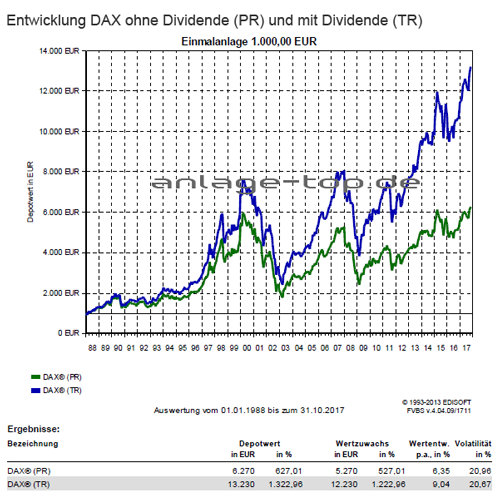

Aufgrund eines stabilen Wachstumsausblicks und der Erwartung eines lediglich geringen Inflationsanstiegs, bleibt der Aufwärtsdruck auf die Anleihen-Renditen in den USA gering. Und dies trotz des Abbaus der Notenbankbilanz und weiterer Fed-Zinserhöhungen. Umgekehrt dazu sind die Anleihen-Renditen in Deutschland weiterhin sehr niedrig. Im Gegensatz dazu bleiben die Dividendenrenditen auf den Aktienmärkten weiterhin attraktiv. Dies ist am deutlichsten in Europa zu sehen, insbesondere wenn man die Dividenden mit den enorm tiefen Renditen von Anleihen vergleicht. Bei den Unternehmen in den USA ist zu berücksichtigen, dass fast ebenso viel für den Rückkauf eigener Aktien ausgeben wird, wie für die Dividendenzahlungen. Als Anleger sollte man darauf achten, dass die Dividenden langfristig etwa die Hälfte des Gesamtertrages von Aktien ausmachen.

Ein Blick auf die aktuellen Anlagestrategien

Mit dem weiterhin weltweit besten Wirtschaftswachstum seit Jahren und den positiven Ergebnissen bei den Unternehmensgewinnen, bleibt das fundamentale Umfeld weiter unterstützend für Aktien und Unternehmensanleihen. Obwohl das globale Wirtschaftswachstum im zweiten Quartal 2017 das höchste seit 2010 war, dürfte sich das Wachstum der Unternehmensgewinne im zweiten Halbjahr verlangsamen.

Die fundamentalen Rahmenbedingungen bleiben dennoch gut, um auch weiterhin übergewichtet in Risikoanlagen zu bleiben. Während die Erstarkung des Euro die Börsen in Europa unlängst etwas belastet hat, kann dies jedoch als vorübergehendes Phänomen in einem ansonsten intakten Umfeld angesehen werden. Die Bewertungen der wichtigsten Aktienmärkte liegen zweifellos über den langfristigen Mittelwerten und auch die Kreditaufschläge von Unternehmensanleihen befinden sich in einem historischer Tief. Zudem sind die impliziten Aktienvolatilitäten tief. Aus empirischen Analysen kann man allerdings erkennen, dass die aktuellen Aktienbewertungen und tiefen Volatilitäten weitgehend im Einklang mit dem insgesamt guten fundamentalen Daten stehen und damit keinesfalls zwingend Hinweise auf Übertreibungen darstellen.

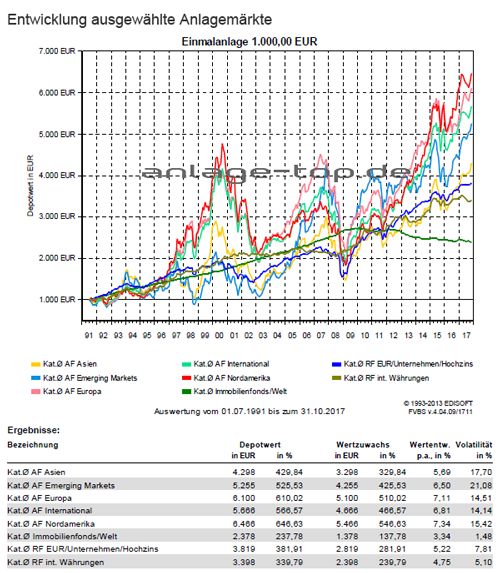

Die Dividendenwerte sorgen weiterhin für gute Erträge und der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet. Die Schwellenländermärkte bleiben weiterhin als Beimischung interessant. Nach einer markanten relativen Schwäche in 2015 konnten sich die Schwellenländermärkte in 2016 und 2017 erholen. Hierbei gilt Asien als die am besten positionierte aufstrebende Region, wo ein langfristiges positives Ertrags-Risikoverhältnis erwartet werden kann. Als Risikofaktor in diesem Markt bleibt weiterhin die hohe Fremdwährungsverschuldung vorwiegend in US-Dollar. Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten weiter oft negativ sind, bleibt das Umfeld für Anleihen-Investoren eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100% des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Anlagekommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Mit dem Zinseszins die Zeit für sich arbeiten lassen

Was ist die Einlagensicherung?

Fondssparen – Gelassenheit und Geduld bringt Geld

[…] Im Oktober erlebten die Aktien- und Anleihemärkte der westlichen Welt weiter steigende Kurse. Die Grundlage dafür waren starke Konjunkturdaten aus Europa, China und den USA. Die US-Aktienindizes kletterten auf neue Rekordstände, wobei der Technologieindex Nasdaq Composite mit plus 3,6 Prozent … Weiterlesen →Original Artikel anzeigen […]