Risikoanlagen sind auch weiter im Fokus, da eine Orientierung an statistisch sicheren Investments derzeit nicht geboten ist. Bei Anleihen ist die Rendite aktuell nicht rentabel, sodass Aktien weiter im Vordergrund stehen und bei einer gesunden Mischung die beste Performance präsentieren. In den kommenden Jahren wird der Arbeitsmarkt die US-Geldpolitik weiter beeinflussen und könnte, sofern das Stellenwachstum weiter mit einer so starken Performance wie derzeit überzeugt, für ein rasches Zinswachstum sorgen. Auch auf Europa nimmt diese Entwicklung Einfluss, wobei hier nicht die Zinsentwicklung, sondern die unterschiedliche Geldpolitik der USA und Europa für eine Stabilität des Dollar sorgen.

Aktien aus Europa und den USA

Primär liegt der Fokus im Aktienbereich weiter auf den USA und Europa. Bei Basisinvestments sind dividendenstarke Aktien (DWS Top Dividende), sowie Europa-Aktien (Comgest Growth Europe Acc oder Fidelity European Growth Fonds) führend. Legen Sie die Präferenz auf einzelne Titel, sollten Sie branchenübergreifend agieren und vor allem in den Bereichen Konsum und Gesundheit (Invesco Global Health Care), Technologie und Industrie wählen. Nach längerer Zeit sind auch Energieaktien (BGF World Energy Hedged) aus ihrem Tiefschlaf erwacht und zeigen sich nach anfänglich eher mäßiger Kursentwicklung derzeit mit möglichem Aufholpotenzial. Die sichere und somit perfekte Aktie gibt es nicht. Wohl aber gibt es eine branchenorientierte Entwicklung, die Sie in Ihre Investitionen einfließen lassen sollten.

Wird zu früh von einer Erholung der Märkte gesprochen?

Die Konjunkturschwächung und strukturelle Probleme in Schwellenländern bringen dennoch einen faden Beigeschmack. Es könnte zu früh sein, die derzeit aufstrebenden Aktienmärkte zu stark zu gewichten und auf eine langfristig steigende Performance zu fokussieren. Doch ist der Anstieg derzeit durchaus ein Anhaltspunkt, in den Investitionen umzudenken und jetzt zu einem günstigen Zeitpunkt einzusteigen, um von einer möglichen positiven Performance zu profitieren. Derzeit gerät der asiatische Aktienmarkt (Fidelity Funds – South East Asia Fund A) immer mehr in den Fokus und ist eine optimale Beimengung zum europäisch-amerikanisch gewählten Investitionspaket.

Unternehmensanleihen sind weiter gefragt

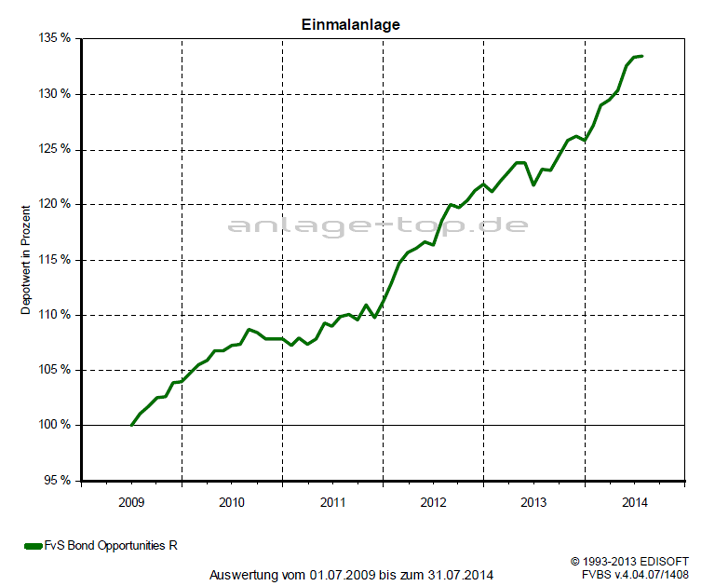

Für Unternehmensanleihen sind die Renditeaufschläge noch nicht in dem üblichen zyklischen Tiefs angekommen, so dass man weiterhin höherrentierende Unternehmensanleihen (BBB-Bonitäten) – trotz des Renditeanstiegs im Mai – und Anleihen von aufstrebenden Ländern und Unternehmen in Hartwährungen favorisieren kann. Wir geben in diesem Umfeld weiterhin Unternehmensanleihen aus dem gesamten Euroraum (FvS Bond Opportunities R oder DWS Invest Euro Corporate Bonds LC) den Vorrang. Auch höherrentierende Unternehmensanleihen mit schlechterer Bonität können eine aussichtsreiche Depotbeimischung bleiben. Anleihen von aufstrebenden Ländern und Unternehmen in Hartwährungen (Invesco Emerging Markets Bond II) sowie Wandelanleihen (DWS Convertibles) sind ebenfalls als interessante Depotbeimischung zu betrachten.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken. Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Die Daten wurden sorgfältig recherchiert und beruhen auf Quellen, die als zuverlässig gelten. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen.