Anleger mussten wie im Oktober auch im November größere Kursrückgänge an den globalen Aktienmärkten und eine starke Ausweitung der Kreditaufschläge von Unternehmensanleihen hinnehmen. Die Ursachen für die Korrektur bei fast allen Anlageklassen waren vielfältig. Da ist zum einen der anhaltende Handelskrieg zwischen den USA und China, es gibt steigende Renditen von US-Staatsanleihen und Vermutungen über chinesische Spionagechips in US-Hardware. Dazu belasten enttäuschende Umsätze und Ausblicke mehrerer großer US-Technologiekonzerne wie Alphabet oder Amazon und dann haben wir noch US-Präsident Trump, der gegen die Politik der eigenen Zentralbank poltert.

Entwicklung der Anlagemärkte

Die härtere Tonart der US-Zentralbank zu möglichen Überhitzungstendenzen der US-Wirtschaft sorgen sicherlich hauptsächlich dafür, dass der marktbreite amerikanische S&P 500 Index im Oktober 6,9 Prozent verlor und der technologielastige NASDAQ Composite Index sogar 9,2 Prozent einbüßte. Die japanischen Aktien mit dem NIKKEI 225 Index, die zusätzlich noch durch den starken Yen belastet wurden, schlossen sich dem Ausverkauf mit minus 9,1 Prozent an. Der chinesische Aktienindex SSE Composite Index fiel zwischenzeitlich sogar auf den niedrigsten Stand seit dem Jahr 2014 und konnte die Verluste jedoch durch initiierte Stützungskäufe heimischer institutioneller Investoren auf ein minus von 7,8 Prozent Ende Oktober begrenzen. Außerdem reagiert China auf den anhaltenden Handelskrieg mit den USA und dem deutlichen Rückgang der Unternehmensstimmung. Es wurden Steuersenkungen für Konsumenten und Automobilkäufer angekündigt und über die inzwischen vierte Senkung der Mindestreservehaltung in diesem Jahr wurde dem Bankensystem zusätzliche 110 Mrd. US-Dollar Liquidität zur Verfügung gestellt.

Für den europäischen Markt sah es nicht viel besser aus. Der DAX Index gab um 6,5 Prozent nach und der europäische STOXX Europe 600 verlor 5,6 Prozent. Den italienischen Aktienmarkt traf es besonders hart, so dass der FTSE MIB Index mit 8,0 Prozent Rückgang auch noch auf den Konfrontationskurs der italienischen Regierung gegenüber der EU-Kommission reagierte. Auf der anderen Seite, konnten auch Staatspapiere trotz der Marktspannungen nur begrenzt profitieren. So sank die Rendite der zehnjährigen deutschen Bundesanleihe um neun Basispunkte auf 0,39 Prozent. Dagegen sorgte der harte Kurs der US-Notenbank Federal Reserve System (Fed) dafür, dass die dortigen Staatspapiere Kursverluste verzeichneten und die Rendite der zehnjährigen Anleihe stieg auf 3,14 Prozent. Die zehnjährigen italienischen Staatsanleihen dagegen stiegen durch das Beharren der populistischen Regierung auf den ursprünglichen Haushaltsplan um 3,8 Prozent und erreichten ein neues Vierjahreshoch.

Trotz der Kursrückgänge herrscht an den Aktienmärkten dennoch ein anhaltendes Gewinnwachstum

Betrachtet man die makroökonomischen Fundamentaldaten, so deuten diese weiter auf ein anhaltend gutes Gewinnwachstum hin. Denn die Lohnstückkosten legen lediglich moderat zu und die Gewinnmargen sowohl in Europa als auch in den USA weisen noch etwas Spielraum nach oben auf. In den USA muss man jedoch etwas genauer hinsehen, da steigende Lohnkosten allmählich die Margenentwicklung belasten könnten. Nachdem die Unternehmensgewinne im zweiten Quartal in Europa gestiegen sind, kann im dritten Quartal weiter mit einem höheren Wachstum in Europa und auch in den USA gerechnet werden. Denn die Ergebnisse der Unternehmen, welche bereits berichtet haben und die Trends der Gewinnrevisionen deuten darauf hin, dass die Gewinne bisher im Rahmen der Erwartungen liegen. Die Aktienkorrektur im Oktober ist mit der Korrektur im Februar und März vergleichbar. In den USA begann die Korrektur, nachdem der S&P 500 zwischen März und September um 15 Prozent gestiegen war und sich Ende September – ähnlich wie Ende Januar – Anzeichen einer kurzfristigen Überbewertung zeigten.

Ein Blick auf die aktuellen Anlagestrategien

Trotz der aktuellen Kursturbulenzen, kann weiterhin davon ausgegangen werden, dass in der aktuellen Situation Aktien und Unternehmensanleihen meist besser als Staatsanleihen und Fest- oder Tagesgeldern abschneiden. Denn die Wirtschaft in den USA und in Europa wächst weiterhin und die Arbeitslosenquote sinkt weiter. Der Inflationsrate sollte jedoch eine gewisse Aufmerksamkeit geschenkt werden, ob die aktuellen Anstiege nur temporär oder nachhaltig sind. In Bezug zu den anstehenden Zinserhöhungen in den USA zeigt eine Betrachtung vorangegangener Episoden von Fed-Zinserhöhungen, dass die Finanzmarktrisiken in diesen Phasen nicht überdurchschnittlich hoch waren. Die derzeitige Aktienkorrektur kann als das Resultat von Gewinnmitnahmen ausgehend von den USA eingestuft werden.

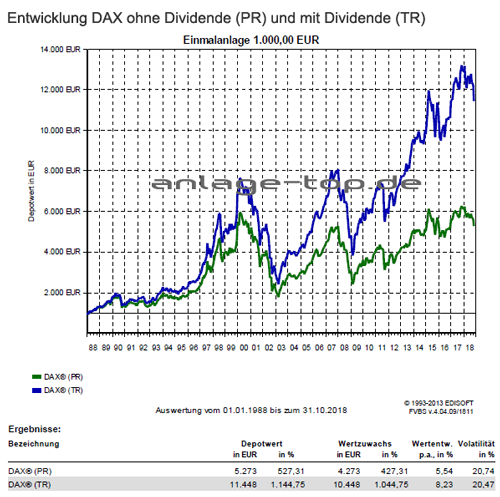

Da das weltwirtschaftliche Szenario weitgehend intakt ist und die Gewinne vorerst ihren Höhepunkt noch nicht erreichen dürften, kann die aktuelle Korrektur als Kaufgelegenheit angesehen werden. Dennoch kann es bei Aktienkorrekturen einige Zeit dauern, bis die Korrektur durch ein ausreichendes Kaufinteresse beendet ist. Deshalb ist derzeit eine neutrale Allokation weiterhin sinnvoll. Auch die Nutzung von monatlichen Sparplänen in Aktien und Unternehmensanleihen (Cost Average Effekt) kann bei mittel- und langfristigen Anlagestrategien dafür sorgen, dass die derzeitigen Kursschwankungen zur Renditeerhöhung genutzt werden können.

Die Marktstimmung wird in den kommenden Monaten weiter durch die Trends in den Schwellenländern und in der U.S. Handelspolitik geprägt werden. Das Risiko einer spürbaren Abschwächung des Wirtschaftswachstums in China auch bei weiteren Einschränkungen im Handel können als begrenzt angesehen werden, da China sowohl mittels einer gelockerten Geldpolitik als auch mit steigenden Staatsausgaben gegensteuern kann. Die nachlassende Fiskaldisziplin in Italien oder wirtschaftliche Turbulenzen in der Türkei stellen aus heutiger Sicht keine systemischen Risiken für Europa dar. Der U.S. Aktienmarkt wird bezüglich Gewinnwachstum weiter am besten positioniert sein, während die Schwellenländer und Europa überproportional von nachlassenden globalen Risiken profitieren würden.

Die Dividendenwerte sorgen weiterhin für gute Erträge und der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet. Die Schwellenländermärkte bleiben weiterhin als Beimischung interessant. Hierbei gilt weiterhin Asien als die am besten positionierte aufstrebende Region, wo ein langfristiges positives Ertrags-Risikoverhältnis erwartet werden kann. Aber auch der japanische Markt und die Aktienmärkte von Zentral- und Osteuropa sind bei einer langfristigen Anlagestrategie einen Blick wert. Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten oft negativ sind, bleibt das Umfeld für Anleihen-Investoren weiter eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100% des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Anlagekommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Investmentfonds und Steuern – Ihre Gebrauchsanweisung für 2018

Mit staatlichen Zuschüssen das Sparen erleichtern

Fondssparen – Gelassenheit und Geduld bringt Geld

[…] Anleger mussten wie im Oktober auch im November größere Kursrückgänge an den globalen Aktienmärkten und eine starke Ausweitung der Kreditaufschläge von Unternehmensanleihen hinnehmen. Die Ursachen für die Korrektur bei fast allen Anlageklassen waren vielfältig. Da ist zum einen der anhaltende Handelskrieg … Weiterlesen →Original Artikel anzeigen […]