Der Konflikt zwischen den USA und seinen Handelspartnern stand erneut im Mittelpunkt der Anleger und sorgte für unruhige Kapitalmärkte. Flankiert wurde dies von einer zunehmenden Eskalation durch die kräftige Abwertung der chinesischen Währung, schwächeren europäischen und asiatischen Konjunkturdaten, einer erneuten Zinserhöhung der US-Notenbank sowie politischer Unsicherheit in der Eurozone. Das G7-Treffen in Kanada endete mit einem Eklat und bildete den Start für eine Reihe wechselseitiger Zolldrohungen der führenden Wirtschaftsnationen. China, Kanada, Mexiko und die Europäische Union wollen ab Juli mit Gegenzöllen auf den amerikanischen Protektionismus reagieren.

Entwicklung der Anlagemärkte

Nach der Ankündigung von US-Präsident Trump, im Juli zusätzliche Strafzölle von 25 Prozent auf 800 chinesische Importprodukte im Wert von insgesamt 50 Mrd. US-Dollar zu erheben, gab es von China mit der Annullierung aller bisher gegebenen Zusagen im Handelskonflikt und Gegenzöllen in gleichem Ausmaß auf fast 650 amerikanische Produkte eine Gegenreaktion. Donald Trump drohte darauf hin mit einer Ausdehnung der Importzölle auf 250 Mrd. US-Dollar. Den vorläufigen Höhepunkt erreichte der Konflikt mit der Ankündigung der US-Regierung, dass chinesische Investitionen in US-Technologieunternehmen erheblich erschwert werden sollen. Diese Spirale von immer neuen Drohungen beschleunigte die Abwärtsbewegung am chinesischen Aktienmarkt. Der Shanghai Composite fiel im Juni um 8,0 Prozent und markierte ein Zwei-Jahrestief. Die Europäer wurden ebenfalls von diesem Trend erwischt. Nachdem die EU als Reaktion auf die Strafzölle für Stahl- und Aluminiumprodukte mit Gegenzöllen auf amerikanische Güter reagierte, drohte der US-Präsident mit Importzöllen von 20 Prozent auf Autoimporte aus der Europäischen Union. Daraufhin gingen deutsche Autoaktien auf Talfahrt und bescherten dem DAX einen Monatsverlust von 2,4 Prozent. Für den breit aufgestellten STOXX-600 Index sah das Ergebnis mit minus 0,8 % etwas besser aus.

Beim S&P-500 Index gab es einen dagegen einen Aufwärtstrend und er konnte 0,5 Prozent, der Technologieindex NASDAQ Composite sogar 0,9 Prozent zulegen. Hochkapitalisierte amerikanische Technologieaktien wie Facebook, Amazon, Alphabet oder Apple waren die Treiber der Kurse. Bei der US-Konjunktur sind bislang keine Anzeichen einer Abschwächung durch den Handelskonflikt zu erkennen. Beim Arbeitsmarkt gab es einen hohen Stellenzuwachs und er glänzte mit der niedrigsten Arbeitslosenquote seit 18 Jahren. Während die Stimmung der Unternehmen im Rest der Welt abflaut, gab es dagegen in den USA eine Verbesserung. Folglich erhöhte die US-Notenbank den Leitzins ein zweites Mal in diesem Jahr auf 1,75 bis 2,0 Prozent und stellte zwei weitere Zinsschritte bis Jahresende in Aussicht.

Schwellenländer werden durch die US-Zinserhöhung unter Druck gesetzt und Sonderfaktoren halten den Ölpreis auf einem hohem Niveau

Die US-Zinserhöhung blieben in mehreren Schwellenländern nicht ohne Wirkung. Die Notenbanken in Mexiko, der Türkei und Indien mussten um eine stärkere Abwertung der nationalen Devisen zu vermeiden, die Leitzinsen erhöhten. Bei den zehnjährigen US-Staatsanleihen blieb in der Folge der Unsicherheiten die Rendite unverändert. Die deutschen Staatsanleihen konnten leichte Kursgewinne verzeichnen, ganz im Gegensatz zu Unternehmensanleihen, welche mit steigenden Kreditaufschlägen zu kämpfen hatten. Obwohl die OPEC-Länder eine moderate Erhöhung ihrer Fördermenge um eine Millionen Fass beschlossen haben, legte der Ölpreis leicht zu . Die Sorgen um Venezuelas Ölexporte durch die Unruhen und Finanzierungsengpässen und der Versuch der USA, den Erwerb iranischen Öls durch Drittstaaten ab Wiederaufnahme der Sanktionen im November zu unterbinden, sorgten für einen stabilen Preis.

Ein Blick auf die aktuellen Anlagestrategien

Die USA haben im Warenhandel mit allen wichtigen Regionen der Welt ein Defizit. Die Dienstleistungsbilanz ist jedoch positiv. Die USA erzielen darüber hinaus signifikante Erträge aus ihren ausländischen Direktinvestitionen – insbesondere aus Europa. Die USA beschlossen im Juni 2018, Zölle auf Metalleinfuhren aus der EU, Kanada und Mexiko zu erheben. Deshalb gibt es durchaus Risiken für die Finanzmarkte (z.B. die Beendigung der NAFTA-Mitgliedschaft der USA, weitere Zollerhöhungen der USA, Ansteckungsgefahren aus den Schwellenländern, Italien), doch reichen diese aus derzeitiger Sicht nicht aus, um zu einer insgesamt defensiven Anlagepolitik überzugehen. Angesichts des Umfangs der drohenden US-Zölle sollte die Aktienallokation derzeit neutral sein, mit dem Ziel, Aktien erneut höher zu gewichten, sobald mehr Klarheit über das Vorgehen der USA in der Handelspolitik besteht. Andererseits sollte man aufgrund des fortgeschrittene Stadiums des Finanzmarkt-Zyklus, die Aktienanlagen in dieser Phase nicht erheblich erhöhen.

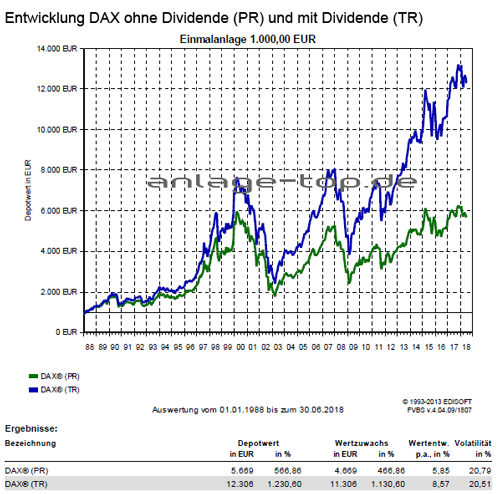

Die Dividendenwerte sorgen weiterhin für gute Erträge und der regionale Fokus im Aktienbereich bleibt weiter auf Europa und den USA gerichtet. Die Schwellenländermärkte bleiben weiterhin als Beimischung interessant. Hierbei gilt weiterhin Asien als die am besten positionierte aufstrebende Region, wo ein langfristiges positives Ertrags-Risikoverhältnis erwartet werden kann. Aber auch der japanische Markt und die Aktienmärkte von Zentral- und Osteuropa sind bei einer langfristigen Anlagestrategie einen Blick wert. Da die Renditen für Staatsanleihen in Europas Kernländern bei kurzen bis mittelfristigen Laufzeiten oft negativ sind, bleibt das Umfeld für Anleihen-Investoren weiter eine Herausforderung. Auch nach dem die Kreditaufschläge in der letzten Zeit zurückgegangen sind, bleiben die Unternehmensanleihen weiterhin die bessere Ertragsperspektive als die Staatsanleihen.

wichtiger Hinweis:

Dieser Bericht dient ausschließlich zu Informationszwecken und die Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit kann jedoch keine Gewähr übernommen werden. Allein verbindliche Grundlage für den Erwerb von Investmentfondsanteilen sind die jeweiligen Verkaufsprospekte und die jährlichen Rechenschaftsberichte. Diese sind Grundlage für die steuerliche Behandlung der Fondserträge. Die auf Fondsebene anfallenden Kosten (z.B. die Verwaltungsvergütung) wurden berücksichtigt. Die auf Kundenebene anfallenden Kosten (Ausgabeaufschlag und Depotkosten) sind ggfs. nicht berücksichtigt. Bei Fremdwährungen kann die Rendite infolge von Währungsschwankungen steigen oder fallen.

Die Informationen sind unverbindlich und stellen weder eine Anlageempfehlung oder sonstige Beratung, ein Angebot oder eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Sie ersetzen kein persönliches Beratungsgespräch. Eine Anlageentscheidung bedarf der individuellen Abstimmung auf die persönlichen Verhältnisse und Bedürfnisse des Anlegers. Die dargestellten Informationen, Analysen und Prognosen basieren auf dem Wissensstand und der Markteinschätzung zum Zeitpunkt der Erstellung. Für die Richtigkeit, Vollständigkeit und Aktualität der Daten sowie das Eintreten von Prognosen wird keine Haftung übernommen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Erläuterungen zu den Berechnungsgrundlagen:

Die Entwicklungen bzw. Endbeträge und Volatilitäten werden auf EUR-Basis berechnet.

Grundlage für die Berechnung der Volatilität: Monatliche Returns, logarithmiert, annualisiert. Eventuelle Ausschüttungen bei Investmentfonds werden wieder angelegt. Die Wertentwicklung basiert auf 100% des Kapitaleinsatzes, die Wertentwicklungen p.a. und Volatilitäten werden aus dem gesamten der Auswertung zugrundeliegenden Zeitraum (wie angegeben) bestimmt.

Externe Quellen:

- Kategorie-Durchschnitte: monatliche Berechnung durch EDISOFT GmbH über das Fondsuniversum der FVBS-Datenbank

- Zinsen (Festgeld, Sparbuch): monatliche Durchschnittswerte der Dt. Bundesbank aus Meldungen deutscher Kreditinstitute

- Inflation: monatliche Zahlen des Statistischen Bundesamts

- Goldpreis: offizieller Feinunzen-Preis/London

Anlagekommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Small und Mid Caps – mit kleineren Werten zum Erfolg

Investmentsteuerreformgesetzes 2018 – Die wichtigsten Änderungen im Überblick

Mit dem Zinseszins die Zeit für sich arbeiten lassen

[…] Der Konflikt zwischen den USA und seinen Handelspartnern stand erneut im Mittelpunkt der Anleger und sorgte für unruhige Kapitalmärkte. Flankiert wurde dies von einer zunehmenden Eskalation durch die kräftige Abwertung der chinesischen Währung, schwächeren europäischen und asiatischen Konjunkturdaten, einer erneuten … Weiterlesen →Original Artikel anzeigen […]

[…] Anlagekommentar Juli 2018 – Handelskonflikte und Kursverfall in China sorgen für unruhige Kapital… Wohin entwickelt sich der Markt bis 2020? Ohne Nachjustieren geht nichts […]